Wie Firmen idealtypisch ver- und gekauft werden sollten

Es fehlt in Deutschland vielfach an professionellen Prozessen, wenn kleine und mittlere Firmen verkauft werden. Der Bundesverband M&A hat es sich gemeinsam mit DUB.de zur Aufgabe gemacht, Standards zu entwickeln.

Ein Unternehmen, das ist eigentlich eine Binsenweisheit, ist nicht mal eben so zu verkaufen. Das weiß allerdings längst nicht jeder der geschätzt 30.000 bis 40.000 Firmeninhaber, die ein Nachfolgeproblem haben – und verkaufen wollen oder müssen. Und besonders dieser Prozess sollte professionell angegangen werden.

Ein Großteil der Unternehmen, die zum Verkauf stehen, ist für strategische Käufer oder Finanzinvestoren nicht gerade verlockend. Das liegt vor allem an der fehlenden Größe. Damit steht auf der Käuferseite häufig auch eine Partei, die prozessual unerfahren ist. Das sind Ergebnisse eines Arbeitskreises des Bundesverbands für M & A, der Standards für M&A-Transaktionen von Unternehmen unter zehn Millionen Euro Umsatz entwickelt hat. Einer der Teilnehmer war auch dub.de-Geschäftsführer Nicolas Rädecke.

Kleine Transaktion:

Ein Firmenverkauf mit einem Wert von 0,5 bis 5 Millionen Euro ist immer auch eine Gratwanderung. Einerseits dürfen angesichts des vergleichsweise niedrigen Firmenwerts keine zu hohen Transaktionskosten für die Beratung entstehen, andererseits sichert eine gute Beratung den Verkaufserfolg. Häufig sind Transaktionsprozesse zu beobachten, die inklusive Due Diligence und daraus resultierenden Prüfaufwänden und Transaktionskosten die Nachfolgelösung komplizieren und den Kaufpreis erhöhen.

Informationsasymmetrie:

In der Praxis stellt sich häufig das Problem, wie das Wissen des Unternehmers auf seinen Nachfolger übertragen werden kann, damit dieser fundierte Entscheidungen treffen kann. Gerade bei diesen Firmengrößen sind die Personalkapazitäten und notwendigen Daten für eine Due Diligence meist nicht gegeben, weder bei Verkäufer noch bei Käufer

Kaufprozess ist Kaufprozess:

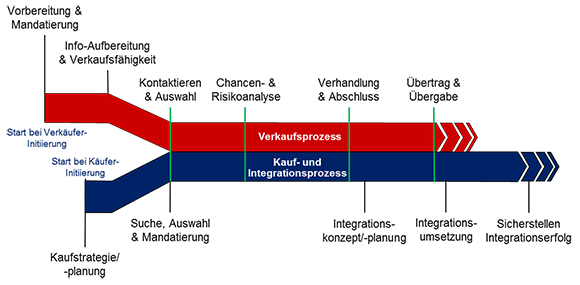

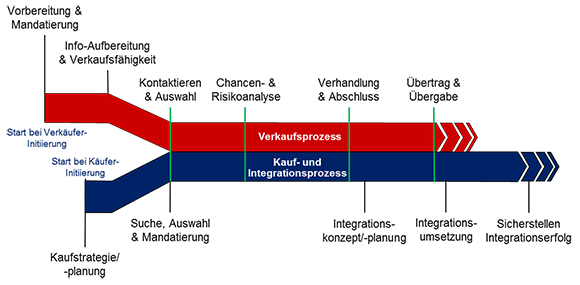

Ob 20 oder 20.000 Mitarbeiter: Die Grundlogik einer Transaktion ist dieselbe. Die ist in dieser Grafik veranschaulicht:

Prozessvereinfachung:

Der Prozess ist kein unverrückbares Gebilde, ganz im Gegenteil: Der Bundesverband M&A entwickelt Hilfsmittel wie z.B. Muster und Checklisten, mit deren Hilfe Verfahrensschritte verschlankt werden können. Voraussetzung ist, dass Käufer wie Verkäufer den vereinfachten Prozess nachvollziehen können, dann ist die Wahrscheinlichkeit für eine erfolgreiche Umsetzung hoch. Insbesondere wenn beide Seiten sich gut auf den Prozess vorbereiten, kann der gemeinsame Aufwand deutlich reduziert werden.

Vertrauen aufbauen:

Entscheidend ist, dass zwischen dem Mandanten und den Beratern sowie zwischen den Parteien ein Vertrauensverhältnis aufgebaut wird. Das vereinfacht den Wissenstransfer und führt zu einem geschmeidigeren Verkaufsprozess. Sämtliche Schritte auf Käuferseite können nicht sensibel genug angegangen werden, Familienunternehmer hängen an ihrem Lebenswerk, wollen wertgeschätzt, und nicht infrage gestellt werden. Klarheit und Transparenz sind deshalb wichtige Voraussetzungen für einen erfolgreichen Vertragsabschluss. Im Erstgespräch sollte deshalb auch das gesamte Vorgehensmodell klar vermittelt werden. Mögliche Hindernisse im Verkaufsprozess wie Eigenansprüche oder komplexe Erbstrukturen sollten früh angesprochen werden.

Chancen- & Risikoanalyse:

Auf die sogenannte Due Diligence kann nicht verzichtet werden, sie ist ein zentrales Element im Verkaufsprozess. Wenn Käufer und Verkäufer die vorherigen Themen abgearbeitet haben, kann die Due Diligence kürzer ausfallen. Ratsam ist auch ein mehrstufiger Prozess, in dem weitere Kosten immer erst ausgelöst werden, wenn bestimmte Annahmen weiter eingehalten werden.

Bewertung:

Viele Übernahmen scheitern, das ist die schlichte Erkenntnis, an den Preisverhandlungen. Umso mehr muss die Bewertung für kleine und mittlere Unternehmen absolut nachvollziehbar und pragmatisch gestaltet sein. Nur so finden Käufer und Verkäufer zueinander. Oftmals hohe Kaufpreisforderungen sind weder durch Institute noch durch den Cash-Flow des Unternehmens selbst finanzierbar. Auf der anderen Seite ist früh zu prüfen, ob der Interessent über ausreichend Eigenmittel verfügt. In jedem Fall ist es sinnvoll, einen professionellen Berater zu engagieren. Wer noch nicht fündig geworden ist, dem ist dub.de/beraterboerse zu empfehlen.

Transaktionen von Kleinunternehmen können, so die Erkenntnis des Workshops, schlanker abgewickelt werden, sind aber anspruchsvoller, da von beiden Seiten mehr Einsatz verlangt wird. Hilfreich für einen effizienteren Prozess sind Checklisten, Kriterienkataloge, Mustervereinbarungen und Best-Practice-Beispiele, die Orientierung bieten.